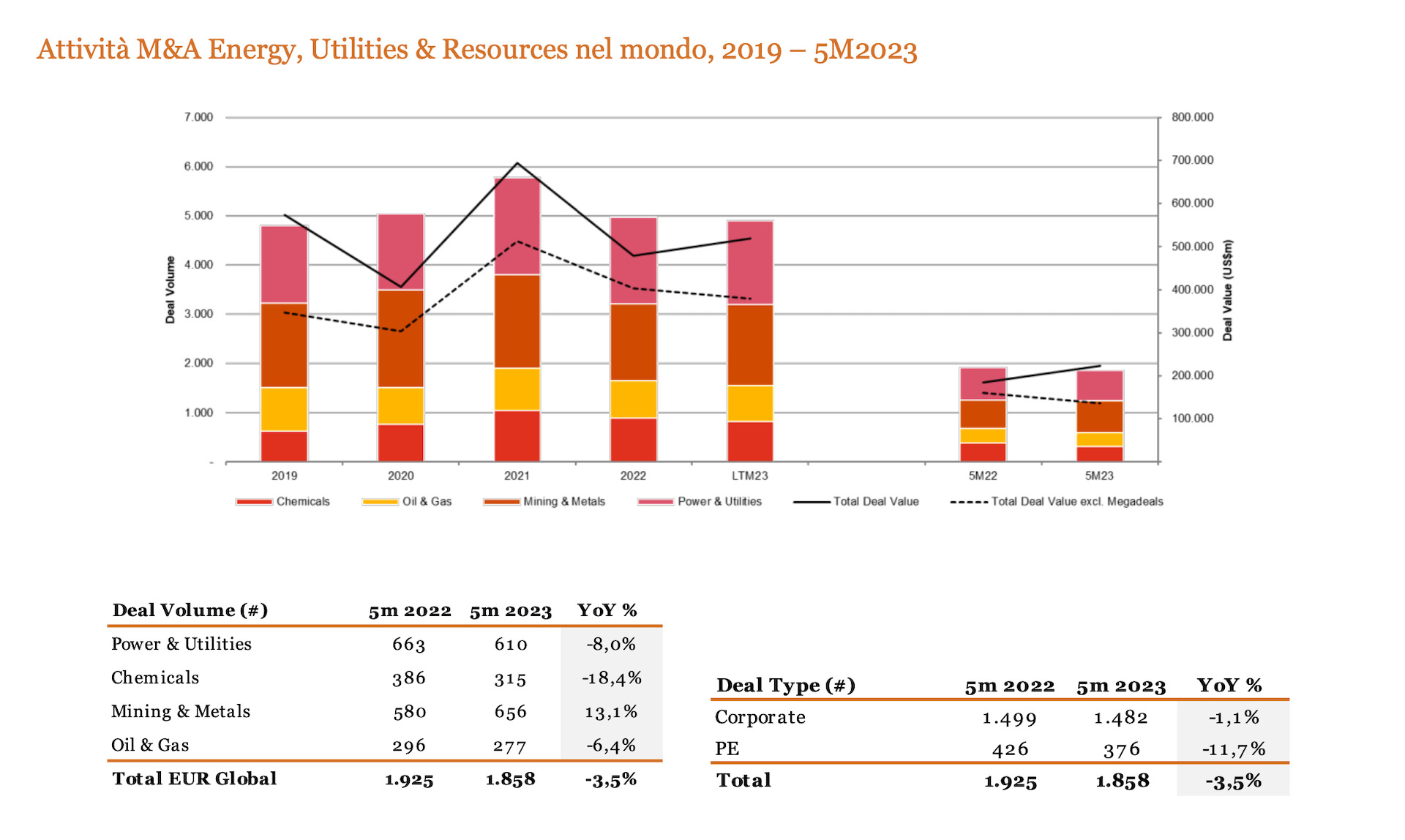

Nei primi cinque mesi del 2023, le fusioni e acquisizioni (Mergers & Acquisitions, M&A) nel settore Energy Utilities & Resources (EU&R) sono cresciute del 21,4 per cento in valore, per un deal value totale di 220 miliardi di dollari.

Con 656 deals e un deal value superiore a 79 miliardi di dollari, il Mining & Metals è il comparto che ha fatto registrare la performance migliore. A rivelarlo, a inizio agosto, è l’ultimo aggiornamento di un report appositamente redatto da PwC.

Negli Stati Uniti e in Europa, si prevedono investimenti legati all’energia per una nuova capacità installata di oltre 100 GW; particolare attenzione anche ai temi dello stoccaggio e dell’idrogeno.

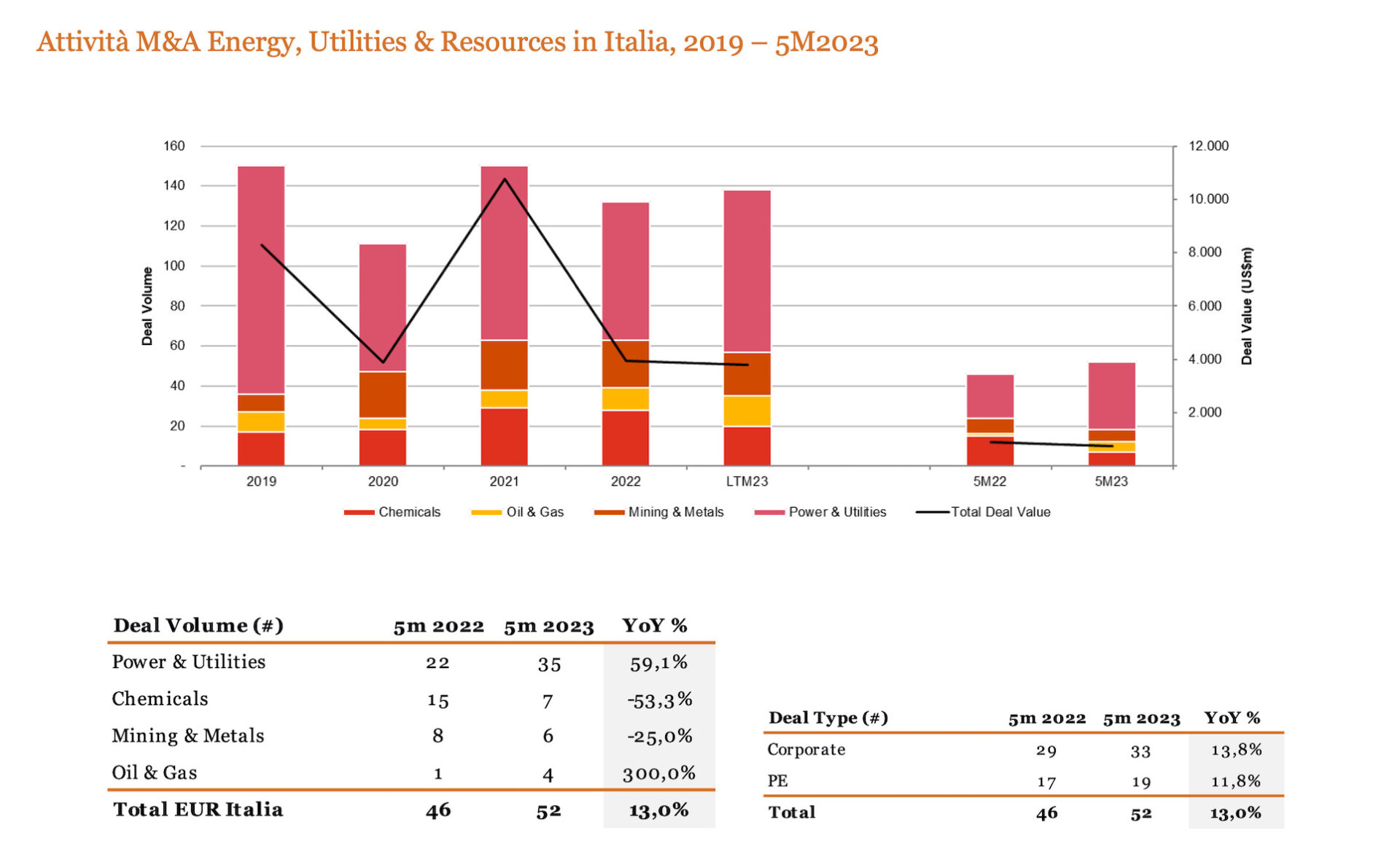

In Italia, è il segmento Power & Utilities quello trainante

Guardando all’Italia, le operazioni concluse nell’EU&R sono salite a 52 nei primi cinque mesi di quest’anno, rispetto alle 46 del 2022. Il segmento Power & Utilities è quello trainante, con 35 deals. La maggioranza delle operazioni in questo segmento è relativa a società attive nelle energie rinnovabili (eolico, solare, biogas, idroelettrico, efficienza energetica, ecc.).

Relativamente al segmento Chemicals, si è registrato invece un marcato decremento del numero di operazioni rispetto allo stesso periodo del 2022 (7 deals vs 15) mentre il segmento Mining & Metals ha confermato sostanzialmente le medesime dinamiche (6 deals vs 8 del primo semestre 2022).

Guardando al futuro, le strategie di M&A nel settore dell’Oil & Gas saranno guidate dal percorso verso la neutralità climatica: le attività di trading, marketing e vendita al dettaglio costituiranno un importante ponte tra i portafogli tradizionali di idrocarburi e quelli futuri a basse emissioni di carbonio.

La decarbonizzazione resta una priorità

Restando nel nostro Paese, elettrificazione, decarbonizzazione e digitalizzazione sono le tre parole chiave che hanno spinto gli investitori Corporate e Private Equity a realizzare i propri obiettivi di trasformazione in chiave di sostenibilità (sia di business che di portafoglio) attraverso un maggiore utilizzo delle operazioni straordinarie. Altro driver è la concentrazione di filiera, conseguenza di un mercato degli operatori ancora molto frammentato. Tra i segmenti di interesse ci sono l’economia circolare, lo stoccaggio e la distribuzione dell’energia, e la gestione delle risorse idriche.

Leggi anche: Malgrado la crisi energetica, crescono gli investimenti da parte delle utilities

“Il mercato italiano dell’M&A si conferma caratterizzato da operazioni di concentrazione di filiera e dalla strategia di decarbonizzazione della capacità produttiva, grazie alle opportunità di investimento nella transizione energetica”, chiarisce Gianpaolo Chimenti, partner PwC Italia, Energy Utilities & Resources Advisory Leader. “Volatilità delle materie prime, inflazione e politica monetaria incideranno tuttavia sul costo della finanza e sulla valutazione degli asset, per cui ci attendiamo nel 2023 maggiore selettività e prudenza nelle scelte degli investitori”, conclude Chimenti.

Per ricevere quotidianamente i nostri aggiornamenti su energia e transizione ecologica, basta iscriversi alla nostra newsletter gratuita

e riproduzione totale o parziale in qualunque formato degli articoli presenti sul sito.